بعد ترخيص البنوك الرقمية من البنك المركزي

هل تعتمد تقديم خدمات التمويل الرقمي للمشروعات الصغيرة والمتوسطة؟

ما هي البنوك الرقمية؟

وفقا لتعريف قانون البنك المركزي والجهاز المصرفي رقم 194، الصادر في 15 سبتمبر لسنة 2020. البنوك الرقمية، هي بنوك تقدم خدمات مصرفية عبر القنوات أو منصات رقمية باستخدام التقنيات التكنولوجية الحديثة.

هل تكتفي البنوك الرقمية بتقديم المعاملات المصرفية الأساسية التي تقدمها كافة البنوك التقليدية؟

تقدم البنوك الرقمية خدماتها عبر الإنترنت فقط وتشمل بعض المعاملات للنظام المصرفي التقليدي التي تقدمها كافة البنوك التقليدية من فتح حسابات جاري وتوفير بجانب طرح أوعية ادخارية طويلة وقصيرة الأجل، والقروض الشخصية، تحويل أموال، إدارة الحسابات، دفع الفواتير، بالإضافة الى تمويل المشروعات الصغيرة والمتوسطة ومتناهية الصغر ولكن ماهي الاضافة اذا تم تقديم الخدمات المصرفية التقليدية ذاتها ولكن بطرق مميكنة، خاصة وأنه تم تقديم بالفعل العديد من الخدمات المصرفية المميكنة وظهور خدمات التمويل الرقمي بالقطاع المصرفي، ولكنها اكتفت باضافة الطابع التكنولوجي ولم يتم استحداث خدمات تمويلية رقمية جديدة.

تماشياً مع توجه الدولة نحو تعزيز التحول الرقمي، امكانية تقديم خدمات التمويل الرقمي للمشروعات الصغيرة والمتوسطة عبر منصات الاقراض الرقمي؛Platform Digital Lending :

تطوير الاقراض التقليدي، خدمات التمويل الرقمي المحتملة:

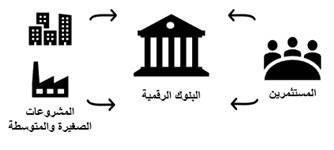

1. منصات التمويل الرقمي Market Place Lending:

تعد المنصات الرقمية التي تنشأ وتتطابق بين المقترض وعدة مقرضين مع امكانية فرض الرسوم مقابل توفير الخدمات القانونية وخدمات التحصيل ومتابعة التمويل عن طريق ادارة الحساب طرف البنك مقدم الخدمة.

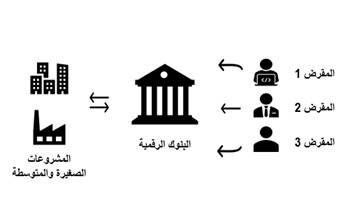

2. اقراض الند Peer 2 Peer Lending :

المنصات الرقمية التي تسهل توفير الائتمان الرقمي بين العديد من المقترضين والمقرضين، وغالبًا ما ستلعب دورًا مركزيًا مستمرًا في العلاقة بين هذه الأطراف مع فرض الرسوم مقابل الخدمات المصرفية التقليدية من توفير الخدمات القانونية وخدمات التحصيل ومتابعة الائتمان ادارة الحساب.

3. تمويل سلسلة التوريد Supply Chain Finance:

اقراض رقمي لتمويل أصول محددة، تمويل الفواتير، أو شراء السلع أو الخامات مع الدفع نقداً للموردين، مع امكانية السداد لاحقاً طرف البنك مقدم الخدمة مع فترة التسهيلات التي يحددها البنك وفقاً لدراسة مسبقة معدة عن العميل، ما داخل سلسلة التوريد أو الشبكة التوزيعية.

وتتلخص أهم مزايا منتجات الإقراض الرقمي سالفة الذكر في الآتي:

1. تقييم المخاطر:

ومن المتوقع وجود شراكة مثلما جرى عليه الحال باستخدام Credit Scoring Model عن طريق شركات كبيرة ومعروفة عالمياً، مما يسمح باتخاذ قرارات أسرع وأدق للتأكد من تقديم التسهيلات الائتمانية والقروض لمستحقيها من قطاع الشركات. من خلال كل من التحليل السلوكي والائتماني والمالي وأنماط الإنفاق وتاريخ الائتمان بدلاً من استخدام البيانات البديلة للتقييم الائتماني من خلال نماذج التقييم الرقمية Behavior Scoring Model والتي اقتصرت على دراسة سلوك العملاء الحاليين لتمويل المنشأت الصغيرة والمتناهية الصغر فقط.

2. منع الاحتيال:

لمواجهة مخاطر الاحتيال المحتمل مواجهتها خلال التمويل الرقمي، تستخدم منصات الإقراض الرقمية تقنيات متقدمة مثل تعلم الآلة والذكاء الاصطناعي AI and machine Learning لتحليل كميات ضخمة من البيانات وتقييم المخاطر المرتبطة بكل مقترض. يسمح هذا للمقرضين باتخاذ قرارات أكثر إبصارًا وتقليل المخاطر المحتملة. بالإضافة إلى ذلك، امكانية تعزيز المنصات الرقمية بتدابير أمان قوية لمكافحة الاحتيال CYBER ATTACKS وحماية معلومات العملاء، مما يجعل عملية الإقراض أكثر أمانًا وموثوقية وذلك من خلال تعزيز المنصات بالإرشادات والدعم الآتي:-

- تعليم المستخدمين وبرامج التوعية المستمرة.

- استخدام تشفير البيانات. واستخدام اتصال آمن بالإنترنت https.

- تصميم قاعدة بيانات ذكية، وتشفير البيانات وإخفاء الهوية.

- استخدام كلمات المرور عالية القوة.

3. تعزيز الشمول المالي: تحقيق فرص للإقراض

لجمهور أكبر، وخاصة قطاع الشركات المتوسطة التي تم استبعادها سابقًا من المنتجات المثيلة من الاقراض الرقمى والتي ظهرت في الآونة الأخيرة من البنوك التقليدية وفقاً للكتاب الدوري بتاريخ 22 فبراير 2021 التي اقتصرت على تمويل المنشآت الصغيرة والمتناهية الصغر وفقاً لتعريف البنك المركزي بحد أقصى مبيعات 20 مليون جنيه مصري.

4. تسهيل عملية السداد والتحصيل بالقطاع

المصرفي:

امكانية إيداع الأموال مباشرة في حساب المقترض في البنك و إجراء المدفوعات إلكترونيًا من خلال التطبيقات المصرفية المحمولة أو البوابات الإلكترونية، مما يقضي على الحاجة إلى زيارات متكررة إلى البنك. مما له أثر بتعزيز سرعة وسهولة الوصول إلى القروض وسدادها، و تحسين تجربة العملاء بشكل كبير.

5. تبسيط عملية تقديم الحصول على التسهيلات الائتمانية:

مثل ما جرى عليه الحال مع خدمات التمويل الرقمي المقدمة في الوقت الحالي، ولكنها اختصت بتمويل المشروعات الصغيرة والمتناهية الصغر فقط، هل ستعتمد المشروعات المتوسطة على إجراءات الإقراض التقليدية والتي غالبًا ما تنطوي على أوراق عمل طويلة وعمليات تستغرق وقتًا طويلاً. من المتوقع مع الإقراض الرقمي، أنه يمكن شمول المشروعات الصغيرة والمتوسطة على حد سواء في التقدم بطلب للحصول على قروض عبر الإنترنت أو الموبايل البنكي، وتقديم المستندات اللازمة بصورة رقمية، وتلقي موافقات القروض والتسهيلات الائتمانية بشكل أسرع.